印花稅法落地有何新變化?或將為穩經濟穩預期注入動力

收入規模超過4000億元的印花稅將以新面目亮相。

7月1日起,《中華人民共和國印花稅法》施行。這部由全國人大常委會于2021年6月10日通過的稅法開始實施,意味著落實稅收法定原則再邁一步。值得關注的是,新法基本維持現行稅率水平,證券交易等稅目維持現行稅率不變。同時,運輸合同等部分稅目的稅率有所降低。

那么,印花稅與日常生活有何關聯?炒股交稅有變化嗎?其施行有何意義?

與現代生活息息相關

印花稅是世界現存最古老的稅種之一,誕生于1624年的荷蘭。最初收繳是用刻花滾筒在應稅憑證上印上帶有特殊花紋的戳記,故此取名“印花稅”。

印花稅是對經濟活動中書立應稅憑證、進行證券交易行為所征收的一種稅,因采用在應稅憑證上粘貼印花稅票作為完稅的標志而得名,在我國稅收體系中屬于“小稅種”,同時又受到社會特別是資本市場高度關注。1988年8月,國務院發布《印花稅暫行條例》,規定書立或者領受合同、產權轉移書據、營業賬簿和權利、許可證照等應稅憑證的單位和個人應當繳納印花稅。1992年,國家統一對上海和深圳證券交易所的股票交易征收印花稅。

我國印花稅是對書立應稅憑證、進行證券交易征收的一種行為稅,其中對各種合同、產權轉移書據、營業賬簿等應稅憑證征收的稅,可以稱作憑證印花稅;對證券交易所交易的股票和以股票為基礎的存托憑證征收的稅,可以稱作證券交易印花稅。對于憑證印花稅,由于人們認為憑證單據上由政府蓋印,就成為合法憑證,在訴訟時可以有法律保障,所以被廣泛接受。隨著社會主義市場經濟的發展和經濟法制的健全,依法書立經濟憑證的現象愈來愈普遍,憑證印花稅征收范圍也越來越廣泛。

例如,合同是現代經濟活動和經濟交往中最常用的重要法律文件,只要書立合同,無論是正式合同,還是具有合同性質的其他憑證,都需繳納印花稅。

炒股交稅有變化嗎

股民朋友常說的印花稅,指的是證券交易印花稅,自1990年以來經歷了多次調整,證券市場對印花稅的調整變化存在一定的敏感度。

上世紀90年代開征的股票交易印花稅,并未在現行的印花稅暫行條例中,而是財稅部門的文件中。而去年獲全國人大常委會通過的印花稅法明確,在中華人民共和國境內書立應稅憑證、進行證券交易的單位和個人,為印花稅的納稅人,應當依照本法規定繳納印花稅。

印花稅法進一步明確,本法所稱證券交易,是指轉讓在依法設立的證券交易所、國務院批準的其他全國性證券交易場所交易的股票和以股票為基礎的存托憑證。

由此,“炒股稅”正式寫入印花稅法,而且為了稅負公平,以股票為基礎發行的存托憑證也被納入印花稅征收范圍。

股民們最為關心的證券交易印花稅稅率和優惠政策都沒變。印花稅法明確,證券交易印花稅稅率為成交金額的千分之一,而且只對證券交易的出讓方征收,不對受讓方征收。而且證券交易印花稅稅率調整收歸全國人大,未來稅率調整需要經過全國人大修法,這也使得證券交易印花稅稅率更加穩定、權威,落實稅收法定原則。

印花稅近些年保持較快增長,占比過半的證券交易印花稅增速更快。

統計顯示,2021年我國印花稅收入4076億元,同比增長32%。其中,證券交易印花稅2478億元,同比增長39.7%。今年前5月,印花稅收入2165億元,比上年同期增長13.7%。其中,證券交易印花稅1413億元,比上年同期增長15%。

除了證券交易印花稅外,不少企業在經濟活動中書立應稅憑證也涉及繳納印花稅,而這方面有些新變化。其中每件5元的權利、許可證照稅目被取消,這意味著7月1日之后,房屋產權證、工商營業執照、商標注冊證、專利證、土地使用證不用再交印花稅,減輕納稅人負擔。受此影響,國家知識產權局近日發布公告稱,將自2022年7月1日起終止印花稅代征業務。

專家:為穩經濟穩預期注入動力

北京國家會計學院財稅政策與應用研究所所長李旭紅認為,印花稅立法是落實稅收法定原則的重要一步,有利于推動完善稅收法律制度,提高稅收制度規范化、法治化水平,減少自由裁量權,穩定市場預期,促進稅收征管更加科學規范。

雖然印花稅在我國稅收體系中屬于收入占比較小的稅種,但是由于其主要對在經營交易或證券交易中書立的應稅憑證征稅,所以影響面較廣,涉及企業、個人在日常經營交易中的各個方面。因此,完善印花稅立法對于促進我國市場法制環境的完善具有積極意義。

根據印花稅法,借款合同、買賣合同、技術合同、證券交易等稅目維持現行稅率不變。其中,證券交易印花稅對證券交易的出讓方征收,不對受讓方征收,稅率為成交金額的千分之一。

制定印花稅法總體上按照稅制平移的思路,但其中一些變化不乏亮點。比如,稅目稅率方面,在基本維持現行稅率水平的同時,適當簡并稅目稅率、減輕稅負。其中,加工承攬合同、建設工程勘察設計合同、貨物運輸合同的稅率由萬分之五降為萬分之三;營業賬簿的稅率由萬分之五降為萬分之二點五。

李旭紅認為,此次印花稅立法基本采取保持稅負平移或適當降低稅收負擔的做法,以減輕市場主體負擔、促進市場主體交易。

同時,在計稅依據的設計上,進一步規范了計稅依據,避免重復征稅,促進專業化分工。比如,同一應稅憑證由兩方以上當事人書立的,按照各自涉及的金額分別計算應納稅額,這樣可以明確交易主體各自的稅收負擔,避免重復計稅。又如,應稅合同的計稅依據,為合同所列的金額,不包括列明的增值稅稅款,這樣可以減小合同主體的計稅基礎,降低稅負。

黨的十八大以來,落實稅收法定原則進程加快,一些條例相繼上升為法律。目前,現行18個稅種中有12個完成立法,增值稅、消費稅、土地增值稅等稅收立法也在穩步推進。

總體而言,印花稅由小見大。從印花稅法的頒布和實施可以看出,我國加速推進稅收立法,優化稅收營商環境,創造更有利的投資、交易條件,增強了市場主體信心,形成了良好的市場預期,促進宏觀經濟穩定運行。

-

民族文化體育公園建設穩步推進 進一步激發西三鎮內生動力

自從這個農特產品中心搞起來后,全國各地的收購商直接來市場里收購產品,我的蜂蜜、老臘肉再也不用跑到城里去賣了。紅河哈尼族彝族自治州彌

民族文化體育公園建設穩步推進 進一步激發西三鎮內生動力

自從這個農特產品中心搞起來后,全國各地的收購商直接來市場里收購產品,我的蜂蜜、老臘肉再也不用跑到城里去賣了。紅河哈尼族彝族自治州彌

-

紅河哈尼族:全州積極整合資源和力量 建設老年大學169個

自2020年下發《紅河州干部榮譽退休制度(試行)》以來,紅河哈尼族彝族自治州委老干局扎實推進改革創新,精準服務離退休干部,引導老干部離崗

紅河哈尼族:全州積極整合資源和力量 建設老年大學169個

自2020年下發《紅河州干部榮譽退休制度(試行)》以來,紅河哈尼族彝族自治州委老干局扎實推進改革創新,精準服務離退休干部,引導老干部離崗

-

激勵廣大干部擔當作為!建水縣創新交通指揮棒干部考核機制

為更好在一線精準識別干部,激勵廣大干部擔當作為,近年來,建水縣立足激勵干部新擔當新作為的根本目標,創新干部考核機制,以綠黃紅牌作為

激勵廣大干部擔當作為!建水縣創新交通指揮棒干部考核機制

為更好在一線精準識別干部,激勵廣大干部擔當作為,近年來,建水縣立足激勵干部新擔當新作為的根本目標,創新干部考核機制,以綠黃紅牌作為

-

河口縣:合作社已收購村民彩谷米80余噸 為村民們帶來致富新希望

河口瑤族自治縣按照培育產業增效益、以短養長促轉型的發展思路,采取黨總支+企業+合作社+貧困戶的發展模式。把分散在農戶手中的彩谷米集中

河口縣:合作社已收購村民彩谷米80余噸 為村民們帶來致富新希望

河口瑤族自治縣按照培育產業增效益、以短養長促轉型的發展思路,采取黨總支+企業+合作社+貧困戶的發展模式。把分散在農戶手中的彩谷米集中

-

結合異龍湖農業面源污染防治工作 石屏縣實現雜交稻旱種5000余畝

近年來,石屏縣緊緊圍繞保障國家糧食安全,結合異龍湖農業面源污染防治工作,在異龍湖流域實現雜交稻旱種5000余畝,確保糧食和重要農產品穩

結合異龍湖農業面源污染防治工作 石屏縣實現雜交稻旱種5000余畝

近年來,石屏縣緊緊圍繞保障國家糧食安全,結合異龍湖農業面源污染防治工作,在異龍湖流域實現雜交稻旱種5000余畝,確保糧食和重要農產品穩

-

完善志愿服務隊伍建設!元陽縣創新離退休干部管理模式

今年以來,元陽縣堅持黨建引領,創新離退休干部管理模式,完善志愿服務隊伍建設,豐富志愿服務載體,讓老干部們充分發揮政治、經驗、威望優

完善志愿服務隊伍建設!元陽縣創新離退休干部管理模式

今年以來,元陽縣堅持黨建引領,創新離退休干部管理模式,完善志愿服務隊伍建設,豐富志愿服務載體,讓老干部們充分發揮政治、經驗、威望優

-

當前報道:國信期貨早評:油價短期震蕩偏弱,鐵合金供需雙弱

PTA:短期延續低位震蕩;周四夜盤TA2209收跌1 84%。當前產業鏈開工低位,終端織造需求淡季,

當前報道:國信期貨早評:油價短期震蕩偏弱,鐵合金供需雙弱

PTA:短期延續低位震蕩;周四夜盤TA2209收跌1 84%。當前產業鏈開工低位,終端織造需求淡季,

-

【世界聚看點】科技巨頭亞馬遜(AMZN.US)為何在醫療保健等領域大手筆布局?

作為一家電商和云計算巨頭,亞馬遜的大部分營收來自其在線商店的訂單,大部分利潤則來自其云計算部門。盡管

【世界聚看點】科技巨頭亞馬遜(AMZN.US)為何在醫療保健等領域大手筆布局?

作為一家電商和云計算巨頭,亞馬遜的大部分營收來自其在線商店的訂單,大部分利潤則來自其云計算部門。盡管

-

每日看點!3B家居(BBBY.US)收漲近4% Freeman Capital披露持有6.21%被動股權

周四下午,FreemanCapital在一份13G文件中披露,其持有3B家居(BBBY US)6 2

每日看點!3B家居(BBBY.US)收漲近4% Freeman Capital披露持有6.21%被動股權

周四下午,FreemanCapital在一份13G文件中披露,其持有3B家居(BBBY US)6 2

-

全球熱推薦:德國過冬憂慮未消 推出多重措施應對能源危機

財聯社7月22日訊(編輯夏軍雄)盡管俄羅斯周四如期恢復了北溪1號管道的運營,但這并未完全打消歐洲各

全球熱推薦:德國過冬憂慮未消 推出多重措施應對能源危機

財聯社7月22日訊(編輯夏軍雄)盡管俄羅斯周四如期恢復了北溪1號管道的運營,但這并未完全打消歐洲各

-

世界速看:英國股市上漲;截至收盤Investing.com 英國 100上漲0.12%

Investing com–英國股市在星期四收高,其中工業工程、金融服務和電子電氣設備等上漲的板

世界速看:英國股市上漲;截至收盤Investing.com 英國 100上漲0.12%

Investing com–英國股市在星期四收高,其中工業工程、金融服務和電子電氣設備等上漲的板

-

全球微頭條丨美國報告近十年來首例脊髓灰質炎病例 專家擔憂更大范圍傳播

財聯社7月22日訊(編輯史正丞)當地時間周四,美國紐約州衛生部門報告發現一例脊髓灰質炎的確診病例,

全球微頭條丨美國報告近十年來首例脊髓灰質炎病例 專家擔憂更大范圍傳播

財聯社7月22日訊(編輯史正丞)當地時間周四,美國紐約州衛生部門報告發現一例脊髓灰質炎的確診病例,

-

世界新動態:美國股市上漲;截至收盤道瓊斯工業平均指數上漲0.51%

Investing com–美國股市在星期四收高,其中生活消費品、衛生保健和基礎材料等上漲的板塊

世界新動態:美國股市上漲;截至收盤道瓊斯工業平均指數上漲0.51%

Investing com–美國股市在星期四收高,其中生活消費品、衛生保健和基礎材料等上漲的板塊

-

環球熱推薦:美聯儲“喉舌”放話:德拉吉那叫救歐元 拉加德只是在為所欲為

財聯社7月22日訊(編輯史正丞)歐洲央行在周四邁出了十余年來首次加息的步伐,而且步子邁得有點大,足

環球熱推薦:美聯儲“喉舌”放話:德拉吉那叫救歐元 拉加德只是在為所欲為

財聯社7月22日訊(編輯史正丞)歐洲央行在周四邁出了十余年來首次加息的步伐,而且步子邁得有點大,足

-

【熱聞】美國這一關鍵指標釋放危險信號!緊俏的勞動力市場已開始松動?

財聯社7月21日訊(編輯趙昊)當地時間周四(7月21日),美國勞工部發布的最新報告顯示,上周初請和

【熱聞】美國這一關鍵指標釋放危險信號!緊俏的勞動力市場已開始松動?

財聯社7月21日訊(編輯趙昊)當地時間周四(7月21日),美國勞工部發布的最新報告顯示,上周初請和

-

快資訊:香港政府統計處:六月份綜合消費物價指數同比上升1.8%

7月21日,香港政府統計處公布2022年六月份消費物價指數。根據綜合消費物價指數,2022年六月份整

快資訊:香港政府統計處:六月份綜合消費物價指數同比上升1.8%

7月21日,香港政府統計處公布2022年六月份消費物價指數。根據綜合消費物價指數,2022年六月份整

-

熱點聚焦:張坤、丘棟榮等明星基金經理二季度增減配銀行股曝光 下半年什么投資思路?

財聯社7月21日訊(記者高萍)備受市場關注的張坤、丘棟榮、焦巍等明星基金經理管理的基金二季度報告紛

熱點聚焦:張坤、丘棟榮等明星基金經理二季度增減配銀行股曝光 下半年什么投資思路?

財聯社7月21日訊(記者高萍)備受市場關注的張坤、丘棟榮、焦巍等明星基金經理管理的基金二季度報告紛

-

環球今日報丨拒收現金整治進行時 二季度20家單位受罰 年內已有4家保險公司被點名

財聯社7月21日訊(記者徐川)人民銀行今日發布二季度拒收人民幣現金處罰情況,共涉及20家單位,包

環球今日報丨拒收現金整治進行時 二季度20家單位受罰 年內已有4家保險公司被點名

財聯社7月21日訊(記者徐川)人民銀行今日發布二季度拒收人民幣現金處罰情況,共涉及20家單位,包

-

消息!美股盤前:初請失業金人數、費城聯儲制造業指數爆冷 中概游戲股上升

英為財情Investing com-周四盤前,美國股指期貨在平盤線附近徘徊,此前公布的美股初請失

消息!美股盤前:初請失業金人數、費城聯儲制造業指數爆冷 中概游戲股上升

英為財情Investing com-周四盤前,美國股指期貨在平盤線附近徘徊,此前公布的美股初請失

-

天天觀熱點:中匯集團前三季度收入增39.5% 管理層透露:目前招生情況火爆|直擊業績會

財聯社7月21日訊(記者任超宇)受益于學費、學生人數雙增,中匯集團(00382 HK)前三季度實現

天天觀熱點:中匯集團前三季度收入增39.5% 管理層透露:目前招生情況火爆|直擊業績會

財聯社7月21日訊(記者任超宇)受益于學費、學生人數雙增,中匯集團(00382 HK)前三季度實現

-

天天簡訊:高盛、大摩均看好特斯拉:重申買入評級 利潤有望進一步提升

英為財情Investing com周四(21日)訊,摩根士丹利分析師表示,就收入和利潤率而言,財報”

天天簡訊:高盛、大摩均看好特斯拉:重申買入評級 利潤有望進一步提升

英為財情Investing com周四(21日)訊,摩根士丹利分析師表示,就收入和利潤率而言,財報”

-

世界今熱點:港股3大指數漲跌不一 游戲股攜科技指數率先翻紅

財聯社7月21日訊(編輯胡家榮)港股市場延續震蕩態勢,其中科技指數受政策利好影響并一度大漲超1%,

世界今熱點:港股3大指數漲跌不一 游戲股攜科技指數率先翻紅

財聯社7月21日訊(編輯胡家榮)港股市場延續震蕩態勢,其中科技指數受政策利好影響并一度大漲超1%,

-

全球即時看!歐洲天然氣價格跌至3周低點 但仍是去年初的約十倍

英為財情Investing com--周四(21日),歐洲跌至三周低點,此前俄羅斯恢復向德國供應

全球即時看!歐洲天然氣價格跌至3周低點 但仍是去年初的約十倍

英為財情Investing com--周四(21日),歐洲跌至三周低點,此前俄羅斯恢復向德國供應

-

微頭條丨7月21日現貨黃金交易策略:歐銀決議來襲,多頭擔憂加息50點

周四(7月21日)亞歐時段,現貨黃金震蕩走弱,一度創逾一年新低至1689 64美元 盎司,目前交投于

微頭條丨7月21日現貨黃金交易策略:歐銀決議來襲,多頭擔憂加息50點

周四(7月21日)亞歐時段,現貨黃金震蕩走弱,一度創逾一年新低至1689 64美元 盎司,目前交投于

-

天天微資訊!國家網信辦對滴滴作出行政處罰,后者被罰款80.26億元人民幣

據央視新聞周四報道,根據網絡安全審查結論及發現的問題和線索,國家互聯網信息辦公室依法對滴滴全球股份有

天天微資訊!國家網信辦對滴滴作出行政處罰,后者被罰款80.26億元人民幣

據央視新聞周四報道,根據網絡安全審查結論及發現的問題和線索,國家互聯網信息辦公室依法對滴滴全球股份有

-

當前觀察:利好英鎊!貝倫貝格稱英銀將連續加息兩次,2023年下半年才開始降息

最新分析顯示,英國央行行長貝利(Andrew?Bailey)已轉向“鷹派”,并將連續兩次加息50個基

當前觀察:利好英鎊!貝倫貝格稱英銀將連續加息兩次,2023年下半年才開始降息

最新分析顯示,英國央行行長貝利(Andrew?Bailey)已轉向“鷹派”,并將連續兩次加息50個基

-

世界速訊:黃金亞市:金價跌至逾一年低點 加息潮蔓延至歐洲

英為財情Investing com–周四(20日)亞市,黃金期貨價格跌至逾一年低點,投資者預計世

世界速訊:黃金亞市:金價跌至逾一年低點 加息潮蔓延至歐洲

英為財情Investing com–周四(20日)亞市,黃金期貨價格跌至逾一年低點,投資者預計世

-

觀點:港股手游股表現活躍,心動公司漲7%、網易上漲6%

周四港股午后,港股手游股表現活躍,心動公司(HK:2400)漲7%,網易-S(HK:9999)上

觀點:港股手游股表現活躍,心動公司漲7%、網易上漲6%

周四港股午后,港股手游股表現活躍,心動公司(HK:2400)漲7%,網易-S(HK:9999)上

-

全球消息!全球熱浪來勢洶洶 能源危機愈演愈烈!貝萊德看上了這一新興市場……

財聯社上海7月21日訊(編輯黃君芝)隨著熱浪肆虐全球各地,“脫碳浪潮”也再度火熱了起來。貝萊德周三

全球消息!全球熱浪來勢洶洶 能源危機愈演愈烈!貝萊德看上了這一新興市場……

財聯社上海7月21日訊(編輯黃君芝)隨著熱浪肆虐全球各地,“脫碳浪潮”也再度火熱了起來。貝萊德周三

-

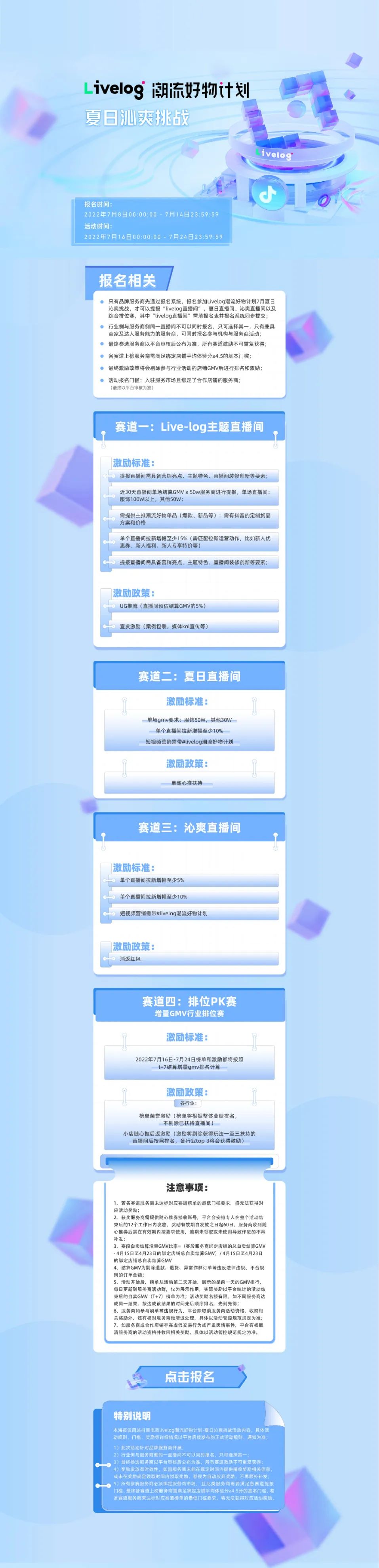

捕捉夏季消費“熱力”!品牌服務商livelog潮流好物計劃·夏日沁爽挑戰活動正式開啟

進入7月盛夏,在抖音電商,消費需求正在和天氣一起升溫。體感涼爽、飲食清爽、日用舒爽……這些國人追求沁爽的夏季特有消費偏好,正在為各...

捕捉夏季消費“熱力”!品牌服務商livelog潮流好物計劃·夏日沁爽挑戰活動正式開啟

進入7月盛夏,在抖音電商,消費需求正在和天氣一起升溫。體感涼爽、飲食清爽、日用舒爽……這些國人追求沁爽的夏季特有消費偏好,正在為各...

-

醫保個人賬戶查詢流程是什么?醫保個人賬戶余額可以提前提現嗎?

醫保個人賬戶余額可以提前提現嗎?醫保個人賬戶余額可以提現嗎?醫保個人賬戶余額一般情況下不能提現,但是參保人員死亡的,單位或者家屬可

醫保個人賬戶查詢流程是什么?醫保個人賬戶余額可以提前提現嗎?

醫保個人賬戶余額可以提前提現嗎?醫保個人賬戶余額可以提現嗎?醫保個人賬戶余額一般情況下不能提現,但是參保人員死亡的,單位或者家屬可

-

每日聚焦:高溫猛于虎!拜登宣布海上風電等多項行政令 但未進入緊急狀態

財聯社上海7月21日訊(編輯黃君芝)美國總統拜登周三(20日)宣布了應對氣候變化的新行政措施,但沒

每日聚焦:高溫猛于虎!拜登宣布海上風電等多項行政令 但未進入緊急狀態

財聯社上海7月21日訊(編輯黃君芝)美國總統拜登周三(20日)宣布了應對氣候變化的新行政措施,但沒

-

環球速遞!賺的盤滿缽滿!兗煤澳大利亞產生現金超百億 平均煤價一年升3倍

財聯社7月21日訊(編輯胡家榮)兗煤澳大利亞?(HK:3668)(03668 HK)在20日發布公

環球速遞!賺的盤滿缽滿!兗煤澳大利亞產生現金超百億 平均煤價一年升3倍

財聯社7月21日訊(編輯胡家榮)兗煤澳大利亞?(HK:3668)(03668 HK)在20日發布公

-

熱點聚焦:美供應鏈大動脈中斷!港口卡車司機大罷工 涉及全美近半貨運量

財聯社7月21日訊(編輯劉蕊)近兩周,美國主要港口接連爆發卡車司機大規模罷工抗議事件,令美國已經脆

熱點聚焦:美供應鏈大動脈中斷!港口卡車司機大罷工 涉及全美近半貨運量

財聯社7月21日訊(編輯劉蕊)近兩周,美國主要港口接連爆發卡車司機大規模罷工抗議事件,令美國已經脆

-

環球今日報丨美國鋁業(AA.US)Q2營收36.44億美元超預期 凈利潤同比增長78%

周三美股盤后,美國鋁業(AA US)公布了2022年第二季度業績。財報顯示,美國鋁業Q2營收為36

環球今日報丨美國鋁業(AA.US)Q2營收36.44億美元超預期 凈利潤同比增長78%

周三美股盤后,美國鋁業(AA US)公布了2022年第二季度業績。財報顯示,美國鋁業Q2營收為36

-

今日熱議:鈉電池用量在鋰電池的2倍以上 鋁箔未來增長空間廣闊

受下游鋰電池需求拉動,鋰電鋁箔景氣度持續升溫,繼而引發行業上下游廠商涌入。記者了解到,今年以來鋰電鋁

今日熱議:鈉電池用量在鋰電池的2倍以上 鋁箔未來增長空間廣闊

受下游鋰電池需求拉動,鋰電鋁箔景氣度持續升溫,繼而引發行業上下游廠商涌入。記者了解到,今年以來鋰電鋁

熱門資訊

-

醫保個人賬戶查詢流程是什么?醫保個人賬戶余額可以提前提現嗎?

醫保個人賬戶余額可以提前提現嗎?...

醫保個人賬戶查詢流程是什么?醫保個人賬戶余額可以提前提現嗎?

醫保個人賬戶余額可以提前提現嗎?...

-

自媒體視頻剪輯教學視頻賺錢嗎?自媒體視頻賬號怎么注冊?

自媒體視頻剪輯教學視頻賺錢嗎?一...

自媒體視頻剪輯教學視頻賺錢嗎?自媒體視頻賬號怎么注冊?

自媒體視頻剪輯教學視頻賺錢嗎?一...

-

只搜索不點進去抖音會有搜索量嗎?怎么查別人偷偷看我抖音?

只搜索不點進去抖音會有搜索量嗎?...

只搜索不點進去抖音會有搜索量嗎?怎么查別人偷偷看我抖音?

只搜索不點進去抖音會有搜索量嗎?...

-

抖音搜索量哪里可以看到?抖音搜索量是搜賬號還是網名?

抖音搜索量哪里可以看到?1、我們在...

抖音搜索量哪里可以看到?抖音搜索量是搜賬號還是網名?

抖音搜索量哪里可以看到?1、我們在...

文章排行

圖片新聞

-

施甸:小洋芋烹制美食待客黃金時節 烤熟的洋芋讓人垂涎欲滴

時下,正是保山市施甸縣木老元布朗...

施甸:小洋芋烹制美食待客黃金時節 烤熟的洋芋讓人垂涎欲滴

時下,正是保山市施甸縣木老元布朗...

-

滇西昌寧讓夏日的生機呼之欲出 仿佛所有的炎熱都消失殆盡了

時下正值萬木蔥郁、繁花似錦的盛夏...

滇西昌寧讓夏日的生機呼之欲出 仿佛所有的炎熱都消失殆盡了

時下正值萬木蔥郁、繁花似錦的盛夏...

-

游客走進大滇西旅游環線 閉眼感受“詩和遠方”的魅力

疫情的不確定因素,時不時會限制住...

游客走進大滇西旅游環線 閉眼感受“詩和遠方”的魅力

疫情的不確定因素,時不時會限制住...

-

積極完成保山一中等遷址新建 A級旅游景區數量居全省第一

7月13日,云南這十年系列新聞發布...

積極完成保山一中等遷址新建 A級旅游景區數量居全省第一

7月13日,云南這十年系列新聞發布...